2012/05/25

誌面情報 vol31

一橋大学経済研究所 小林慶一郎教授

増税だけでは間に合わない

2020∼2030年に日本は破綻する

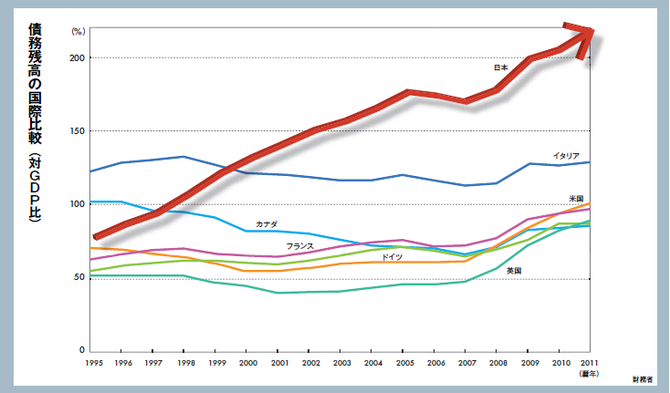

東日本大震災から1年。復興に向けた取り組みが進む一方で、新たな大惨事に向け、確実に悪化を続けているものがある。日本の財政事情だ。国と地方を併せた長期債務残高は約900兆円(2011年末)。これは、日本の国内総生産(GDP)の180%にあたる。債務不履行に陥ったギリシャですら143%だったことを考えれば、あまりに異常な額だ。一方で、毎年、数兆円規模で増え続ける社会保障費。それにも関わらず、一般会計に占める税収は40兆円にとどまり、その半分が国債の償還や利子支払いに消えている。もはやギリシャの財政状況を笑っている状況ではない。目の前には、東日本大震災を上回る大きな危機が待ち構えている。4月4日、本誌リスク対策.comと公共ネットワーク機構が共催した危機管理交流会で、一橋大学経済研究所の小林慶一郎教授が、日本の財政状況と、回避に向け残された選択を語った。

■日本の将来

危機に備えることが新たな危機を引き起こす

財政や社会保障の推移を見ますと、それが持続可能ではないということは、ほとんど自明のことです。それが今の政治の状況で、このまま放置して進んでいくとどうなるでしょうか。これは大きなリスクであり、危機対策として考えなければいけない問題だと思います。よく言われることですが、いずれかの時点で、政府の借金である「国債」の価格がマーケットで暴落することが、恐らく起こらざるを得ないでしょう。その際のリスク対策を今から考えておくべきで、今、そういうタイミングに来てしまっています。

国債価格の大きな暴落という現象を起こさないように、増税をするなり、大幅な歳出の削減を図るなり、また社会保障の給付を下げるといったことをやるべきですが、このまま現状を進めていきますと、恐らくそういった改革では間に合いません。 理由の1つは、自然災害と違って国債の暴落というリスクは、人間の心理、行動によって引き起こされるからです。

政府関係者や政府系金融機関の方とお話しているときに一番に出てくる話ですが、もし今、リスクシナリオを考えて国債が暴落する場合に備えるという政策を打ち出せば、すぐにマーケットがその政策に反応するでしょう。結果的に国債の暴落を誘発してしまう。要するに自然災害と違って、危機に備えるということ自体が危機を引き起こしてしまうという恐れを、彼らは持っているのです。本音を言えば、政府や政府系金融機関に携わるほとんどの人は財政再建がうまくいくとは思っていません。いずれかの時点で破綻が起こってしまうだろうと、半分あきらめている方が半数以上になるだろうと思います。経済の成り行きがクラッシュに向かっていくのを観察し続けるしかないというようなことをおっしゃる方もかなりいるのです。

これから、日本の財政について国内外の経済学者がどういう議論をしていて、どういった研究結果が出ているのか、そして、それに対するリスクシナリオを考えるポイントは何なのかということをお話ししたいと思います。その上で、破綻が避けられないとなった場合、破綻のダメージを緩和するような政策として、「プランB」と呼んでいますが、この概要をご説明したいと思います。

■東日本大震災の財政へのインパクト

次なる巨大地震が起きたら日本はどうなる!?

まず、東日本大震災が起きたことが財政へどの程度の影響があるのかということを簡単にお話したいと思います。

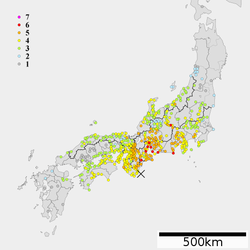

東日本大震災が起きたことによって、国債の暴落危機が数年程度、早まるのではないかと考えられるわけですが、今のところはそれほど大きな影響はないだろうというのが私の推測です。今回の大震災は1923年の関東大震災のときと日本の状況がかなり違います。あの当時はどちらかというと経常収支赤字で、輸入超過の国だったのですが、1970代以降、日本は一貫して貿易黒字、経常収支黒字で対外資産を保有しています。そして通貨も高い。関東大震災の時には円安に振れやすかったのですが、今は円高に振れやすい状況です。経済の基礎体力がかなり違っていますので、財政は危機的な状況にあることは間違いないのですが、地震災害の突発的なコストをファイナンスするという意味では、1回限りのことであればさほど財政の成り行きに大きな影響はないだろうと考えています。

ただし、2020─30年に再び大きな地震が起きればどうなるのかといえば、その頃には、おそらく日本国内だけで日本の政府国債の消化ができなくなっている、つまり関東大震災の時と同じように、経常収支も赤字化している可能性があって、外国人投資家に日本の政府国債を買ってもらわないと国債が回らないような状況になりつつある可能性が高いと思います。そういうときに地震が起こると、日本の経済に対する信任を大きく毀損させて、地震がトリガーとなって財政破綻が起きるとか、財政の危機が起きるとかいうようなシナリオがかなり現実的になってくるだろうと思います。

■日本経済の本当の姿

災害がなくても2020年から30年に日本は破綻する?!

日本経済の全体像から、今後何をやるべきなのかを考えてみると、いくつかの大きな課題があります。1つは、これからの高齢社会の中で、生活水準を下げないようにするためには、やはりゼロ成長では苦しいわけでして、長期的に成長を続けていく、経済成長を持続していく必要があるでしょう。2つ目に、日本を取り巻く環境は、リーマンショック以降、欧米の経済が不良資産を抱えた日本の90年代と同じような状況に陥っていますので、欧米経済のバランスシートの調整を進めていくことに日本が何らかの貢献をしていくことが求められます。

3つ目に、財政破綻のリスク。これは私の同僚の小黒一正一橋大学経済研究所准教授も計算していますが、財政破綻がもし起きるとしたら2020年から2030年の間だろうと見ています。そういう意味で、今すぐ差し迫った危機ではないだろうと私どもも思っているわけですが、それでもこのままいけば2020年から2030年の間のどこかで国債価格の暴落のような現象が起きるのではないかと考えています。もう1つは、足元のデフレを解消して、雇用を創出するということも重要です。

◇日本経済の課題

・長期的な経済成長戦略

・欧米のバランスシート調整

・財政破綻のリスク

・デフレ・ギャップの解消

こうした4つぐらいの課題がある中で、何をやればいいのかというと、今、政治の中で議論されているような財政再建のための増税をやり、毎年膨らみ続けている社会保障費をはじめとした大幅な歳出削減を決行すべきです。

さまざまな財政シミュレーションによる研究結果をこれからお話ししますけれども、3年先とか5年先では間に合いません。ちょっと増税してもすぐに赤字になってしまう構造が、いたちごっこのように続いていくのです。一刻も早いタイミングで大幅な歳出カット、大幅な増税を早くやる必要があるのです。

ところが、現状の政治状況下では、そういうことを政治家がしっかりと国民にいうことができませんし、専門家やメディアも、国民受けをねらって、非常に痛みが伴う話については、とても言い出すことができない。そのために本来やるべき経済構造の改革がなされないまま、2020年、2030年のクライシスを迎えてしまう̶̶というのが私が考える今後のシナリオです。

■プランAとプランB

外貨を貯めておけば救われる!?

さて、私は、このような財政危機に対して本来行うべき支出削減や増税等の施策を「プランA」一方、そうした政策ではどうにもならない場合の危機対応策を「プランB」と呼んでいます。

◇解決策

・プランA=財政再建(歳出減、増税)と経済構造の改革への政治努力

・プランB=政府部門が対外資産を蓄積(または為替リスクを吸収)し、民間資金による対外投資(証券、直接)を促進する政策

最初に、私が考えるプランBの概略だけ説明します。

現在は円高であり、日本の国債の価格はまだ安定しています。この日本国債が高い状態が続いているうちに、つまり日本経済に対する信任が失われていない現在の段階で、積極的に対外投資を増やすのです。円高を利用して日本の企業も、個人も、政府も対外投資をもっと増やして、外貨建ての資産を蓄積するということが将来のダメージを緩和する予防策、自己防衛策になるのではないか、というのが私の描くプランBの提案です。

対外投資を増やすことによって何が起こるのでしょうか。

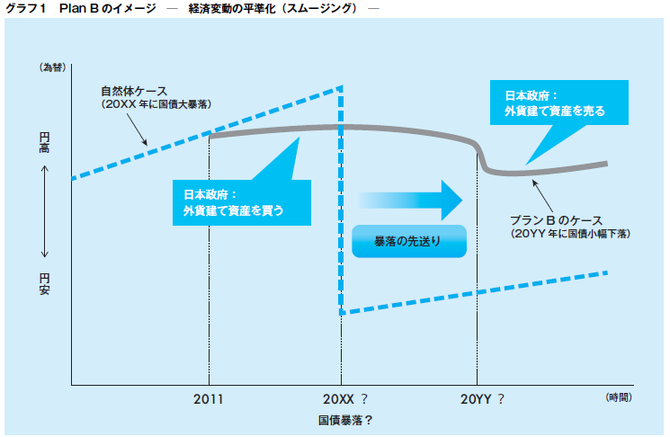

まず、グラフ1をご覧ください。横軸が時間軸、縦軸が為替あるいは日本の国債の価格と見てもらってもいいのですが、自然体でいけば、日本経済がどういう経路をたどっていくのかといいますと、今は円高が進み、国債の価格が高止まりしている状況が続いていますが、米国やヨーロッパの経済が弱い状態がこれからも数年は続きますので、トレンドとしては円高がまだまだ続いていくでしょう。しかし、後ほど説明しますが、このような財政状況がいつまでも続くことはあり得ません。

近い将来、日本の国内のお金だけでは国債を買い支えられなくなり、外国投資家に購入してもらわないと、国債の消化ができない状況になります。そうなると、外国人の投資家が日本の財政状況に不安を抱くことなどで国債が売られ、それにより国債の価格が下がりはじめる。国債の価格が下がれば、国債を大量に保有している国内の金融機関が国債を買い支え切れなくなって、さらに価格は暴落し、金融機関に大きな影響を与えることになります。

国債の価格が暴落するということは日本の通貨である円に対する信頼も失われるということですので、円高に苦しんでいる今に比べると少し矛盾するような話ですが、危機が起きた時点では大幅な円安になるということが予想されます。

現状の状況で、自然体に任せておけば、日本の経済は今後しばらく円高に進みながら企業が苦しみ、企業の海外流出により空洞化が進行した後に、大幅に円安になって、今度は逆にそれまで円高に対応してきた企業の努力が水の泡になってしまうという状況が生まれてくることになります。

ただし、もしも国債暴落時の変動幅を緩和、つまり小さくすることができれば、それは日本国民にとって非常に大きなメリットになります。当然、企業の経営も大きな影響を受けることが避けられますし、国民の立場からしても将来の生活設計を立てやすくなります。 その国債暴落時の円の変動幅を緩和する手段として、政府部門が中心になって外貨建ての資産を購入するというのが「プランB」の基本的な発想です。

つまり、将来、国債価格が下落するような局面で、外貨建て資産を政府が売ることで、為替を買い支え、円安が過度に進むのを防止し、日本経済の成長経路をスムーズに平準化することができるのです。それは今の円高を抑制して円安の方向に為替を持ってくるという圧力にもなります。

<講演録:2012年4月4日の危機管理交流会での講演より>(上)

>>続きはこちら

誌面情報 vol31の他の記事

おすすめ記事

-

-

リスク対策.com編集長が斬る!【2024年4月16日配信アーカイブ】

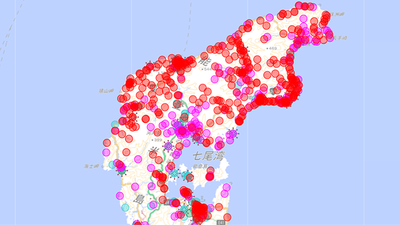

【4月16日配信で取り上げた話題】今週の注目ニュースざっとタイトル振り返り/特集:熊本地震におけるBCP

2024/04/16

-

調達先の分散化で製造停止を回避

2018年の西日本豪雨で甚大な被害を受けた岡山県倉敷市真備町。オフィス家具を製造するホリグチは真備町内でも高台に立地するため、工場と事務所は無事だった。しかし通信と物流がストップ。事業を続けるため工夫を重ねた。その後、被災経験から保険を見直し、調達先も分散化。おかげで2023年5月には調達先で事故が起き仕入れがストップするも、代替先からの仕入れで解決した。

2024/04/16

-

工場が吹き飛ぶ爆発被害からの再起動

2018年の西日本豪雨で隣接するアルミ工場が爆発し、施設の一部が吹き飛ぶなど壊滅的な被害を受けた川上鉄工所。新たな設備の調達に苦労するも、8カ月後に工場の再稼働を果たす。その後、BCPの策定に取り組んだ。事業継続で最大の障害は金属の加温設備。浸水したら工場はストップする。同社は対策に動き出している。

2024/04/15

-

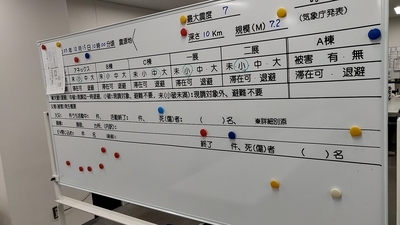

動きやすい対策本部のディテールを随所に

1971年にから、、50年以上にわたり首都圏の流通を支えてきた東京流通センター。物流の要としての機能だけではなく、オフィスビルやイベントホールも備える。2017年、2023年には免震装置を導入した最新の物流ビルを竣工。同社は防災対策だけではなく、BCMにも力を入れている。

2024/04/12

-

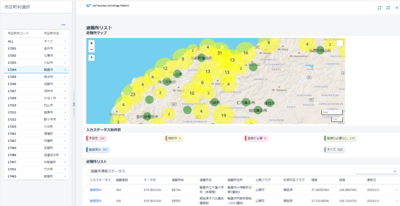

民間企業の強みを発揮し3日でアプリ開発

1月7日、SAPジャパンに能登半島地震の災害支援の依頼が届いた。石川県庁が避難所の状況を把握するため、最前線で活動していた自衛隊やDMAT(災害派遣医療チーム)の持つ避難所データを統合する依頼だった。状況が切迫するなか、同社は3日でアプリケーションを開発した。

2024/04/11

-

-

組織ごとにバラバラなフォーマットを統一

1月3日、サイボウズの災害支援チームリーダーである柴田哲史氏のもとに、内閣府特命担当の自見英子大臣から連絡が入った。能登半島地震で被害を受けた石川県庁へのIT支援要請だった。同社は自衛隊が集めた孤立集落や避難所の情報を集約・整理し、効率的な物資輸送をサポートするシステムを提供。避難者を支援する介護支援者の管理にも力を貸した。

2024/04/10

-

リスク対策.com編集長が斬る!【2024年4月9日配信アーカイブ】

【4月9日配信で取り上げた話題】今週の注目ニュースざっとタイトル振り返り/特集:安全配慮義務

2024/04/09

-

![2022年下半期リスクマネジメント・BCP事例集[永久保存版]](https://risk.ismcdn.jp/mwimgs/8/2/160wm/img_8265ba4dd7d348cb1445778f13da5c6a149038.png)

![危機管理2022[特別版]](https://risk.ismcdn.jp/mwimgs/f/6/160wm/img_f648c41c9ab3efa47e42de691aa7a2dc215249.png)

![2021年BCP事例総まとめ[永久保存版]](https://risk.ismcdn.jp/mwimgs/a/6/160wm/img_a6cb301164bcf0e91b3b99a03924748a119304.png)

※スパム投稿防止のためコメントは編集部の承認制となっておりますが、いただいたコメントは原則、すべて掲載いたします。

※個人情報は入力しないようご注意ください。

» パスワードをお忘れの方