2019/05/27

企業をむしばむリスクとその対策

□対策:必ず返せる企業だと思ってもらうことが必須

【資金繰りの対策】(再掲)

① 事業の収益の改善を実施する

② 売掛金や手形の回収を実施する

③ 銀行などからの「つなぎ資金」を調達する

日々の企業活動において、一時的にキャッシュバランスがマイナスになることはあり得ることです。先ほど資金不足の兆候が見られる場合の措置として3つの手法を挙げましたが、A社の場合、①で解消するには一定の時間が必要、②は場合によっては自社の信用の棄損(きそん)につながるおそれもある、ということから急場をしのぐという意味でも③を選択することになりました(実際に③の手法を取る企業も多いと思われます)。ただし、その際には当然ながら、銀行に「必ず返せる企業」だと思ってもらうことが必須になります。メインバンク制度が華やかだった時代には多少の無理で融資が通ったこともありましたが、今や銀行は確実な回収の見込める先にしか資金の貸し出しをしてくれません。

事例にある「銀行の建設業や不動産業に対する評価が低い」というのは、業種に対する評価というよりも、A社そのものに対する評価と見るべきです。足元の業績が好調で、利益も出している企業の一時的な運転資金の調達に対し、銀行が「拒否」をするには、それなりの理由があります。

A社の「事業に係るコストが膨らみ続けている現状」という辺りは、融資を拒否される理由かもしれません。コストが膨らみ続けている事態を放置して、事業の収益を改善していくことを怠っていると、A社の将来の収益に疑問を持たれてしまいます。そうなれば当然、融資は慎重にならざるを得ないという結果になっていくでしょう。また、いくら黒字企業であっても「取引先企業に信用不安が出ていて、それに伴いA社の連鎖倒産が懸念される場合」などにも融資を断られる場合があります。それを避けるためには、売掛金や手形の回収サイトの長期化は常にチェックを行うと同時に、取引先企業の信用情報を定期的に情報収集する仕組みを作り上げる必要があります。

とはいえ、①の手法も軽視してはならないはずです。確かに事例のような急場をしのぐには向いていませんが、長期的に見れば企業の資金繰りの改善に最も効果があります。③が却下される遠因に①が行われていなかったことを忘れてはなりません。

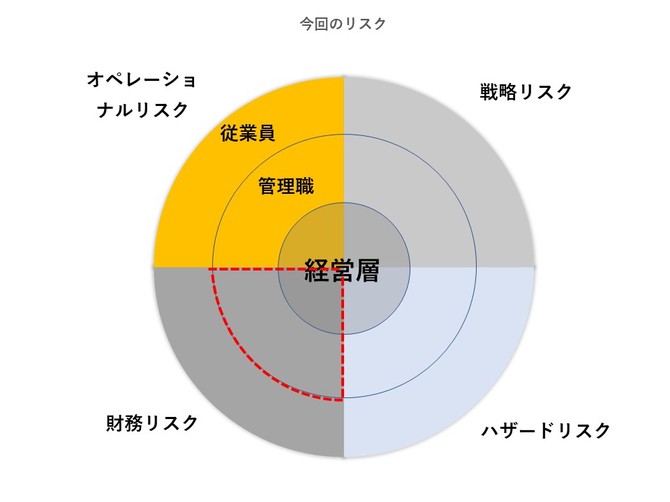

今回のリスク:主に経営層・管理職が注意すべき財務リスク

(了)

企業をむしばむリスクとその対策の他の記事

おすすめ記事

-

-

中澤・木村が斬る!今週のニュース解説

毎週火曜日(平日のみ)朝9時~、リスク対策.com編集長 中澤幸介と兵庫県立大学教授 木村玲欧氏(心理学・危機管理学)が今週注目のニュースを短く、わかりやすく解説します。

2026/02/17

-

-

-

-

-

今年の夏は大規模停電のリスク大?

今年の夏、東京電力管内を中心に電力不足が懸念されています。需要に対する供給力の余裕を示す「予備率」が1パーセントを切る見通しで、もしそこで突発的な発電所の事故や故障が起きれば予備率はさらに低下、マイナスに陥りかねません。大規模停電のリスクについて、東京電機大学名誉教授の加藤政一氏に聞きました。

2026/02/12

-

-

-

海外危機管理マニュアルの作成が急務

海外に社員を送り出す企業にとって、緊急事態が発生した際の対応体制は必須。どんなに現地に慣れたベテランでも、自分の身を守り切れない事態は起き得ます。ましてや現在は安全保障上の国家対立が深まり、東アジアの緊張も高まっている時代。海外危機管理サービスを手がける安全サポートの有坂錬成代表取締役に、海外進出企業が取り組むべき対策を聞きました。

2026/02/05

![2022年下半期リスクマネジメント・BCP事例集[永久保存版]](https://risk.ismcdn.jp/mwimgs/8/2/160wm/img_8265ba4dd7d348cb1445778f13da5c6a149038.png)

※スパム投稿防止のためコメントは編集部の承認制となっておりますが、いただいたコメントは原則、すべて掲載いたします。

※個人情報は入力しないようご注意ください。

» パスワードをお忘れの方