2018/08/22

平成30年7月豪雨と大阪北部地震

Q1.水災補償にはどんなものが含まれますか?

阿二氏:保険契約上の水災に含まれるものは、以下の5つです。

①台風・暴風雨、豪雨などによる洪水

②雪解け水による融雪洪水

③低気圧が海水面を押し上げる高潮

④がけ崩れ・地すべり・土石流・山崩れ

⑤落石等

一方で、「地震による津波」や「給排水設備からの水漏れ損害」は水災には含まれません。津波は地震保険の特約に含まれています。給排水設備からの水漏れ損害は、火災保険の「その他不測かつ突発的な事故」として補償されており、新しい保険商品であれば標準的な補償として含まれています。

Q2.今後はやはり企業としての水災リスクを考えたほうがよいでしょうか?

阿二氏:近年は異常気象で、日本でも「100年に1回」という大雨が頻繁に起きています。最近では、平成26年8月広島土砂災害(死者77人、住家全壊179棟)、平成27年9月関東・東北豪雨(鬼怒川が決壊し、茨城県常総市の3分の1が浸水。2万棟近くの住家が被害)。平成29年九州北部豪雨(福岡・大分で死者40人)、今回の平成30年7月豪雨(8月2日時点で死者220人、住家全壊5,074棟)と、ほぼ毎年大きな災害が起こっています。

実は世界的にも水災は増加傾向にあり、温暖化による気候変動が原因と考えられています。100年に一度といわれてきた水災が、今後はかなりの頻度で起こる状況にあると認識した方がよさそうです。一方、各損保会社は水災による巨額支払いに警戒感を強めており、リスクを再評価したり、保険引受額を制限する内規を設けるなど、水面下で対応が進んでいます。

Q3.自社の水災リスクをどのように評価すればよいでしょうか?

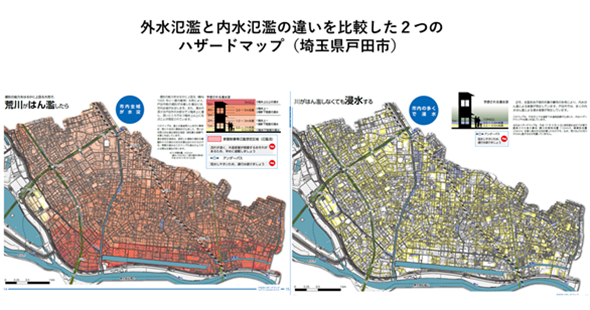

阿二氏:各自治体が作成・公表している「ハザードマップ」を活用するのが良いでしょう。その際注意したいのは、大規模洪水には2つの種類があり、それによってハザードマップが異なるということです。 今回の平成30年7月豪雨被害のように、河川そのものの水位が上昇し堤防決壊して起こるのが「外水氾濫」。これに対し、降水雨量が非常に大きく街区が持つ地下排水能力を超えてしまい、街区の建物や土地、道路などが水に浸かってしまうものが「内水氾濫」。近年の局所的豪雨により、この「内水氾濫」の確率が高まっており、洪水の発生件数に占める内水氾濫の発生割合は全国で5割弱、東京都では8割程度と言われています。

例えば、下の2つの地図は埼玉県戸田市のハザードマップです。内水氾濫と外水氾濫の2つのハザードマップを見比べると、内水氾濫と外水氾濫では危険領域が異なることがわかります。洪水のハザードマップは、必ず両方を確認する必要があります。

左図が同市街地が豪雨で雨水処理能力を超えて起こる「内水ハザードマップ」(平成30年度内改訂予定)。 右図が荒川の氾濫を想定した「外水ハザードマップ」。出典:埼玉県戸田市公式サイト(「戸田市ハザードブック」)https://www.city.toda.saitama.jp/soshiki/121/anshin-hazard-book.html

Q4.水災補償は高いというイメージもあります。

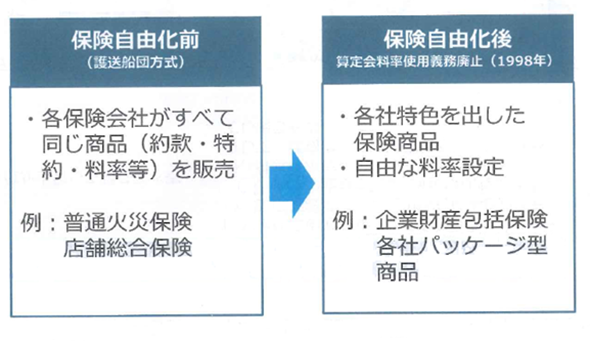

阿二氏:保険商品は1998年の法改正による保険自由化をきっかけに、商品構成が大きく変化しています。

自由化前は護送船団方式で、各損保会社が同じ商品を販売していました。水災の補償は、「店舗総合保険」で対応することがほとんどでした。

「店舗総合保険」は、保険価額の30%以上の損害が建物に生じた場合、損害額の70%を保険金として支払います。例えば新築時に2,000万円の事務所建物が全損壊した場合でも、7割の1,600万円しか支払われない。さらに「床上浸水か、浸水が地盤面から45センチ以上でかつ損害額が保険価額の15%以上30%未満」の場合は保険金額10%(上限200万円)を支払う・・・等、支払条件が複雑で、100%の補償を得ることが難しい内容でした。

一方、水災に特化した「水災拡張担保特約」という補償もありましたが、そもそも河川や海岸沿いの地域で水災リスクが高い企業が加入することが前提であり、保険料が非常に高く、加入する企業はほとんどありませんでした。

これが1998年の保険自由化以降、水災のリスクに対応した保険商品が発売されるようになりました。現在では各保険会社から、大企業向けの「企業財産包括保険(または企業総合補償保険)」と、中小企業向けの「オールリスク型パッケージ商品」に分けて販売されているケースが一般的です。

「企業財産包括保険」は、保険金額10億円以上の大口契約者向けの保険で、全国に数箇所の事業所や関連会社を持つ大企業向けを想定しています。もともと普通保険約款に水災補償が含まれていることが多く、支払限度額と免責金額を契約ごとにオーダーメイドで設定できます。実際の損害額が補償される「実損払方式」で分かりやすい補償内容となっています。一企業の契約で100以上の事業所を包括して契約することも多いため、実質的に個々の事業所における水災リスクの判断は行わず、全事業所における過去5年程度の水災発生状況(被災実績)を参考にして保険料を算出するのが一般的です

これに対し「オールリスク型パッケージ商品」は、保険金10億円未満の中小企業向けに開発された商品で、業種、所在地、構造等の情報のみで保険料算出されます。

財物損壊・休業補償・賠償責任など企業経営に想定される一通りの保険を揃えたパッケージ商品であり、保険金の支払い方法は「実損支払型」が基本です。自由化前から契約を継続している場合は、従来の「店舗総合保険」と同じ支払い方式を継続していることもあります。

「都心の事務所ビル」「高台にある工場」など、水災リスクが低いと思われる場合であれば水災補償不要との判断もありますが、現状では水災補償を含めても保険料の増加は限定的であり、個人的には万一に備えて、幅広く加入しておくことをお勧めしています。

Q5.水災補償の見直し、どこから始めれば良いでしょうか?

阿二氏:ではこれから8つのポイントで見直していきましょう。

平成30年7月豪雨と大阪北部地震の他の記事

- トレーラーハウス型仮設住宅、倉敷市で50戸初採用

- 頻発する豪雨、企業が見直すべき「水災補償」8つのポイント

- 【寄稿】命を守れたかもしれない5時間

- 家屋の再建 じっくり乾燥してから修理を!

- 罹災証明を申請、使える支援制度は見落とさない

おすすめ記事

-

-

中澤・木村が斬る!今週のニュース解説

毎週火曜日(平日のみ)朝9時~、リスク対策.com編集長 中澤幸介と兵庫県立大学教授 木村玲欧氏(心理学・危機管理学)が今週注目のニュースを短く、わかりやすく解説します。

2026/02/17

-

-

-

-

-

今年の夏は大規模停電のリスク大?

今年の夏、東京電力管内を中心に電力不足が懸念されています。需要に対する供給力の余裕を示す「予備率」が1パーセントを切る見通しで、もしそこで突発的な発電所の事故や故障が起きれば予備率はさらに低下、マイナスに陥りかねません。大規模停電のリスクについて、東京電機大学名誉教授の加藤政一氏に聞きました。

2026/02/12

-

-

-

海外危機管理マニュアルの作成が急務

海外に社員を送り出す企業にとって、緊急事態が発生した際の対応体制は必須。どんなに現地に慣れたベテランでも、自分の身を守り切れない事態は起き得ます。ましてや現在は安全保障上の国家対立が深まり、東アジアの緊張も高まっている時代。海外危機管理サービスを手がける安全サポートの有坂錬成代表取締役に、海外進出企業が取り組むべき対策を聞きました。

2026/02/05

![2022年下半期リスクマネジメント・BCP事例集[永久保存版]](https://risk.ismcdn.jp/mwimgs/8/2/160wm/img_8265ba4dd7d348cb1445778f13da5c6a149038.png)

※スパム投稿防止のためコメントは編集部の承認制となっておりますが、いただいたコメントは原則、すべて掲載いたします。

※個人情報は入力しないようご注意ください。

» パスワードをお忘れの方